در میان انواع تحلیلهایی که برای بررسی مارکت کریپتو وجود دارد؛ تحلیل تکنیکال یکی از سادهترین و البته معتبرترین استراتژیهایی است که از معاملهگران مبتدی تا پیشرفته میتوانند به کمک آن سرمایهگذاری کنند و به سود برسند. تحلیل تکنیکال مانند بسیاری دیگر از تحلیلها، سبکها و انواع خاص خود را دارد که هر کدام در شرایط خاصی به کمک شما میآید. امواج الیوت یا Elliot Wave یکی از سبکهای کاربردی تحلیل تکنیکال است که کار شما را در بازار ارزها تا حد زیادی آسان میکند. آیا علاقمند هستید که بدانید چطور با امواج الیوت قیمت ارزهای دیجیتال را پیشبینی کنید؟

تئوری امواج الیوت چیست؟

نظریه موج الیوت توسط رالف نلسون الیوت (Nelson Elliott) در دهه ۱۹۳۰ طراحی و ارائه شد. تئوری امواج الیوت با سایر تکنیکهای تحلیل تکنیکال مانند پرایس اکشن و … برای پیشبینی حرکات بازار و فرصتهای معاملاتی استفاده میشود و در بسیاری از موارد، پیشبینیهای بسیار دقیقی را ارائه میدهد. امواج الیوت حرکت قیمت را از طریق تکرار امواج بالا و پایین که توسط روانشناسی یا احساسات سرمایهگذار ایجاد میشوند، پیش بینی میکند.

الیوت با الهام از نظریه داو (Dow) و مشاهدات موجود در طبیعت، به این نتیجه رسید که حرکت بازار سهام نه تنها آشفته نیست، بلکه میتوان آن را با مشاهده و شناسایی الگوی تکراری امواج پیشبینی کرد. البته الیوت برخلاف داو رفتار فراکتال یا سلسلهای را بررسی کرد که یکی از اصلیترین ویژگیهای نظریه او نیز بهشمار میرود.

پیشنهاد مطالعه: مشاهده آخرین تحلیل تکنیکال ارزهای دیجیتال برتر

فراکتال بیان میکند هر اتفاقی در سطح کلان (تایم فریم بالا) رخ میدهد؛ بهصورت جزئیتر و در سطوح دیگر (تایم فریم پایین تر) نیز رخ میدهد. مثلا درخت از شاخه تشکیل شده، هر شاخه از برگهای کوچکتر ساخته و هر برگ از رگبرگهایی تشکیل شده است. بنابراین، هر تغییری که در کل درخت اتفاق بیوفتد، در جزئیترین اعضای آن نیز دیده میشود و این الگوها همیشه تکرار میشوند. در واقع بر اساس این تئوری، مهم نیست که چه بازه زمانی را تحلیل میکنید چرا که حرکات بازار الگوهای یکسان دارد.

نحوه عملکرد امواج الیوت

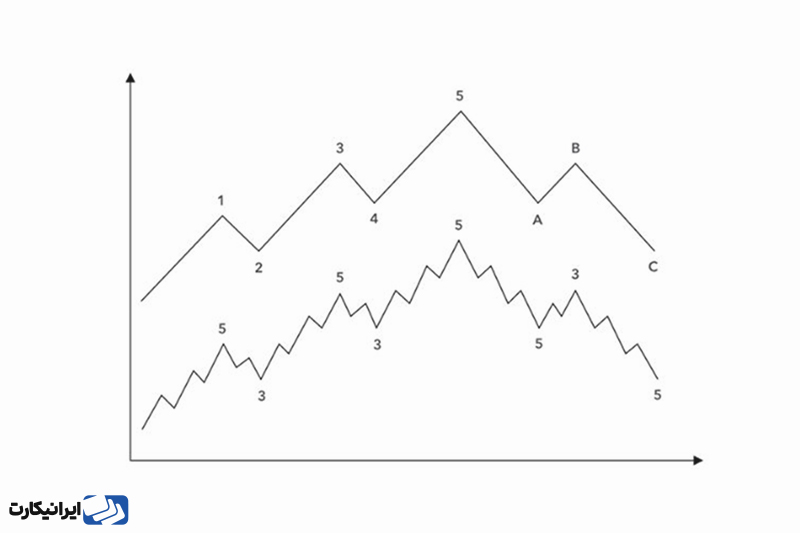

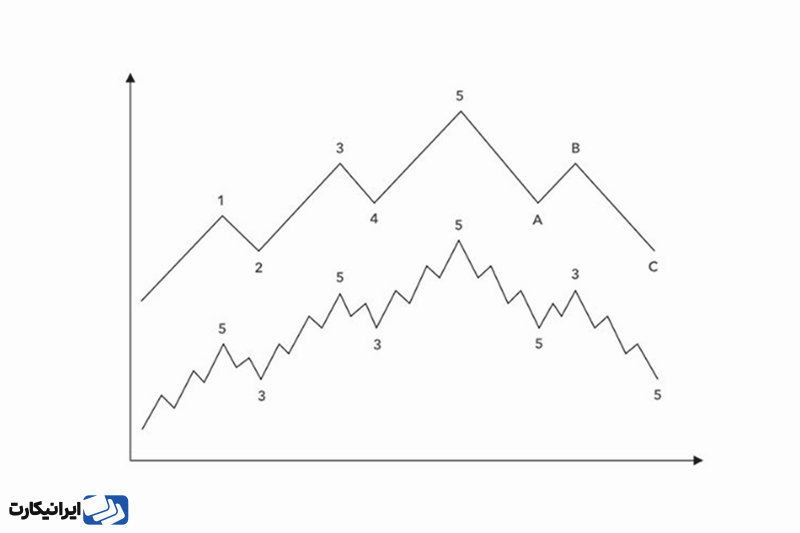

رالف الیوت بیان کرد که بازارهای روندی از ۵ موج کوچک که شکلدهنده یک موج عظیم است تشکیل شدهاند. از این امواج، سه تای آنها موج صعودی یا محرک و دو موج باقی مانده اصلاحی هستند. ۵ موج الیوت به دو بخش تقسیم میشود:

- امواج پیشرو (Impulsive): امواج 1، 3، 5 و B جزو امواج پیشرو یا همراه با روند هستند.

- امواج اصلاحی (Corrective): امواج 2، 4، A و C جزو امواج اصلاحی یا خلاف روند بهشمار میروند.

این الگو رایجترین و سادهترین موج در بازارهای سهام یا ارز دیجیتال است که افراد به راحتی میتوانند آن را تشخیص دهند. اما اکنون بیاید تا به بررسی رفتار هر موج بپردازیم.

موج اول

اولین موج زمانی آغاز میشود که بازار در حال آغاز حرکت خود است اما هیچکس از هیچچیز خبر ندارد! در چنین حالتی، معاملهگران اغلب علت حرکت بازار را نمیدانند یا آن را به افزایش تقاضای موقتی نسبت میدهند در حالی که، در پشت صحنه اتفاقاتی در حال رخ دادن است. به همین دلایل، موج اول را به اصطلاح موج مافیا میخوانند زیرا در سکوت کامل در حال خرید سهام و تغییر روند بازار است. در این حالت با افزایش تقاضا، قیمت نیز افزایش مییابد.

موج دوم

در موج دوم، خرید مافیا به پایان رسیده و با افزایش عرضه و کاهش تقاضا، قیمتها نیز ثابت شده یا نسبتا کاهش مییابند.

موج سوم

موج سوم اصلیترین و طولانیترین موج در تئوری الیوت است. در این مرحله، به دلیل افزایش قیمت قبلی، توجه عموم به این سهام جلب شده است. موج سوم درحقیقت متعلق به حرفهایهای بازار و تحلیلران تکنیکال است. اگر اندیکاتور مکدی (MACD) را در نظر بگیریم، بلندترین قله مربوط به این موج است که پرقدرتترین موج الیوت نیز در نظر گرفته میشود. در این موج تحلیلگران با توجه به برداشتهای خود از روند بازار، شروع به خرید سهام میکنند.

موج چهارم

در اواخر موج سوم و اوایل موج چهارم، هم قیمت دارایی به ارزش ذاتی خود رسیده است و هم تحلیلگران بنیادی و تکنیکال به اهداف قیمتی خود دست یافتهاند. بنابراین، سرمایهگذاران فروش سهمهای خود را آغاز میکنند. این بار با پیشی گرفتن عرضه بر تقاضا قیمت دارایی افت میکند. معاملهگران موج چهارم را به قسمت سیو سود و بستن معامله میشناسند.

موج پنجم

در آخرین موج از امواج الیوت، معروف است که مردم ناآگاه تحلیلگر میشوند. در این موج کسانی که هیچ دانشی از بازار ندارند تنها با پرس و جو از اطرافیان سهام را میخرند تا به حساب خود از سود بازار جا نمانند. بنابراین رشد قیمتی در موج پنجم بدون دلیل بنیادی و تنها به دلیل افزایش تقاضا بر عرضه رخ میدهد. در این حالت، دارایی بیش از حد گران میشود و به همین دلیل افراد شروع به فروش دارایی خود میکنند. اینجا جایی است که الگوی ABC نیز آغاز میشود.

موج A

در موج A به دلیل این که قیمت سهم گران است نه شخص حقوقی از سهام حمایت میکند و نه مردم عادی آن را میخرند. به همین دلیل در موج A قیمت ریزش میکند.

موج B

در موج B، به دلیل این که سهم در موج 4 به کف رسیده و این مرحله در موج قبلی رشد بوده، کف موج 4 حمایت محسوب شده و سهام با برخورد به حمایت رشد کوچکی خواهد داشت که موج B را تشکیل میدهد. همچنین از سوی دیگر برخی از سهامدارانی که ضرر کردهاند متوجه اشتباه خود میشوند و بار دیگر با هدف جبران ضرر سهم میخرند.

موج C

با آغاز موج C، افرادی که بازار را بلدند سهامهای خود را میفروشند و در نقطه سربهسر از سهم خارج میشوند. افراد دیگر اما که طمع سود بر آنها غالب شده در سهم باقی میماند و با پایان موج C با ضرر زیاد خارج میشوند. هرچند که تحلیلگران معتقدتد سهام در موج C ارزشمند بوده و موقعیت مناسبی برای خروج نیست. آنها حتی به دلیل این که سهام در این نقطه از ارزش ذاتی خود پایینتر است، شروع به خرید دوباره سهم میکنند.

قوانین امواج الیوت

برای این که الگوی الیوت به تحقق بپیوندد، رالف چند شرط اصلی را برای این تئوری مشخص کرد که به قوانین امواج الیوت مشهورند. در این قوانین بیان میشود:

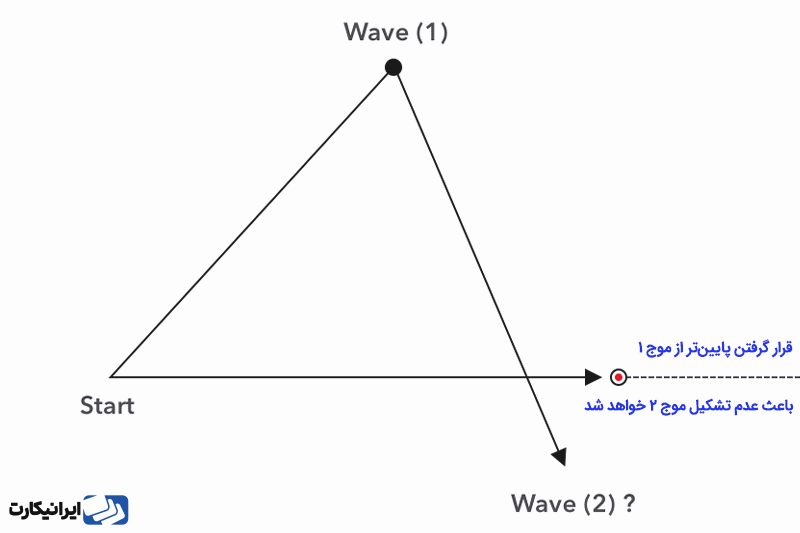

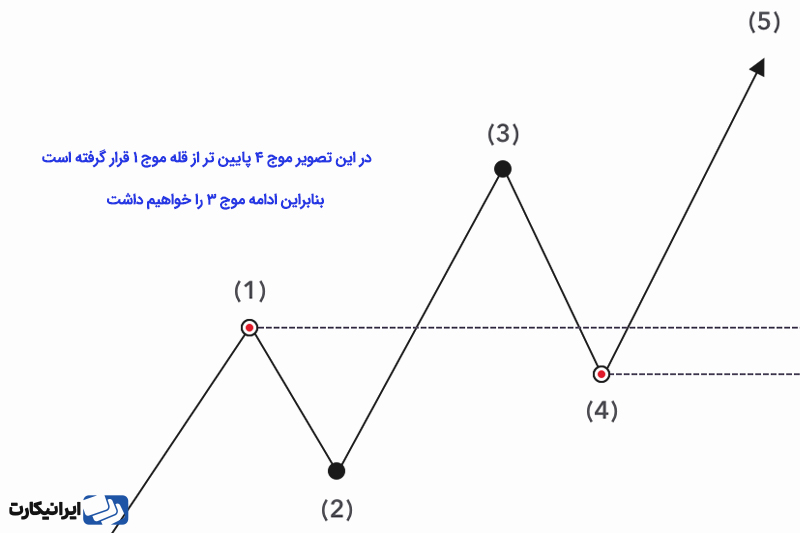

- موج ۲ هرگز پایینتر از موج یک قرار نمیگیرد؛ این یعنی اگر یک شکست در زیر نقطه شروع دنباله موج رخ دهد، موج ۱ آغاز نمیشود.

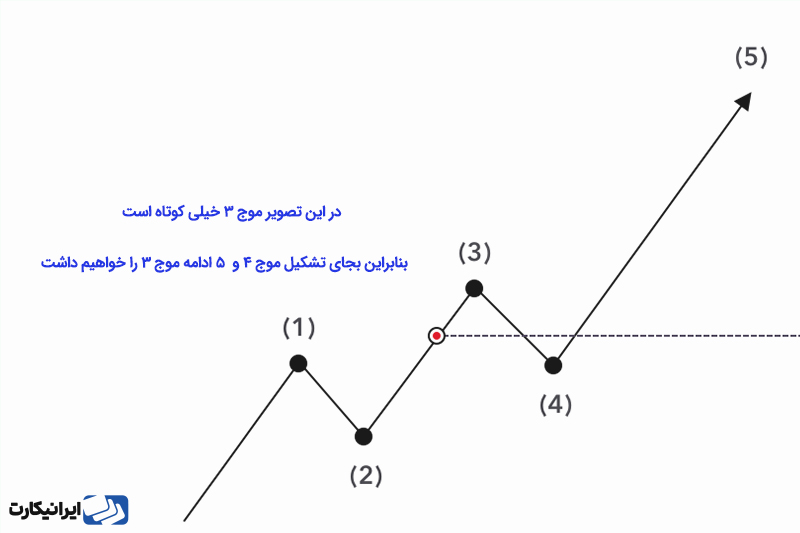

- موج ۳ نمیتواند کوتاهتر از سه موج پیش رو باشد؛ در صورت کوتاهتر بودن موج ۳ امواج ۴ و ۵ نیز شکل نمیگیرد.

- انتهای موج ۴ نباید از انتهای موج 1 عبور کند؛ این یعنی موج ۴ تنها تا جایی میتواند اصلاح کند که از موج 1 پایینتر نرود.

اینها قوانینی بودند که در صورت نقض، الگوی الیوت شکل نمیگیرد. اما علاوه بر قوانین اصلی، برخی قوانین دیگر نیز وجود دارند که میتوانند نقص شوند اما در صورت رعایت شدن، پیشبینی دقیقتری به ما خواهند داد. قوانین فرعی عبارتند از:

- انتهای امواج 3 و B و امواج 4 و A در یک راستا قرار بگیرند و الگوی سرشانه را شکل دهند.

- با وجود این که اغلب موارد انتهای موج 5 بالاتر از انتهای موج 3 قرار میگیرد اما میتوانند در یک راستا نیز باشند و الگوی دو قله را به وجود آورند.

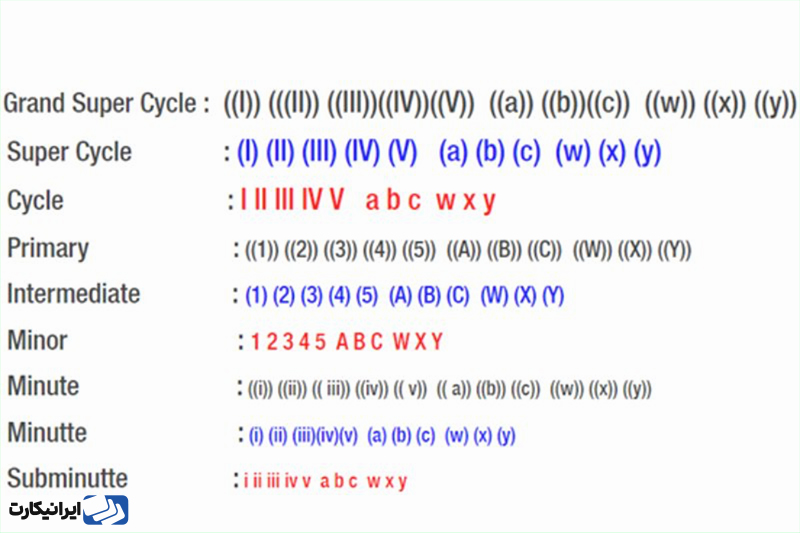

درجه بندی امواج الیوت

الیوت مجموعهای از درجهبندیها را به امواج اختصاص داد و باید بگوییم این مهمترین موضوع در تحلیل تکنیکال امواج الیوت است. درجهبندیها بیان میکنند معاملهگران میتوانند الگوهای یکسانی را در نمودارهای بلند مدت و کوتاه مدت مشاهده کنند. این درجهبندی اصولا به ۹ بخش و از بزرگترین به کوچکترین موج است. درجه بندی امواج الیوت عبارتند از:

- ابر سیکل بزرگ (Grand supercycle): چند قرنی

- Supercycle: چند دهه (حدود 40 تا 70 سال)

- چرخه (Cycle): یک سال تا چند سال (یا حتی چندین دهه تحت برنامه توسعه الیوت)

- موج اولیه (Primary): چند ماه تا چند سال

- موج میانی (Minor): هفتهها تا ماهها

- Minor: هفتهها

- Minute: روز

- Minuette: ساعت

- Sub-minuette: دقیقه

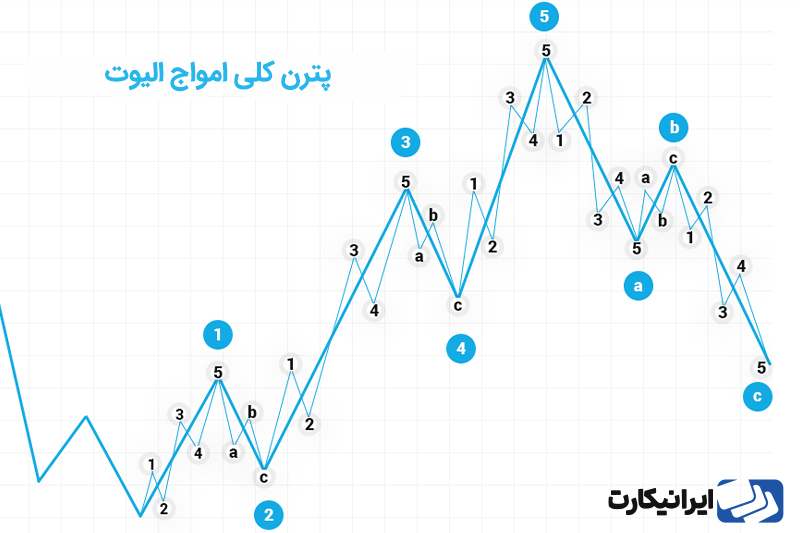

همانطور که پیش از این گفتیم، همه امواج الیوت یک فراکتالاند و به همین دلیل درجه هر موج همواره افزایش مییابد و همیشه کمتر از موجهای قبلی خود خواهد بود. به بیان دیگر، هرموج به موجهای کوچکتری تقسیم میشود که آنها نیز به ریزموجها تقسیم میشوند. گیج شدهاید؟ بیاید تا درجهبندی امواج را با هم بخوانیم. ترتیب درجه امواج الیوت عبارتند از:

ابرسیکل بزرگ Grand Super Cycle

ابر سیکل بزرگ، بزرگترین چرخه از امواج الیوت است که تشکیل آن قرنها طول میکشد. به همین علت است که آن را به درجات کوچکتری تقسیم میکنیم تا شکلگیری امواج الیوت را بهخوبی در نمودارها تشخیص دهیم. این چرخه معمولا از ۵ موج اولیه و 3 موج اصلاحی تشکیل شده است.

ابر سیکل Super Cycle

تشکیل ابر سیکل، معمولا به ۴۰ تا ۷۰ سال زمان میبرد. ابر سیکل را میتوانیم زیرمجموعه ابر سیکل بزرگ بدانیم که کنار هم قرار گرفتن آن ابر سیکل بزرگ را میسازد. Super cycle همچنین امواج کمتری نسبت به ابر سیکل بزرگ دارد.

چرخه Cycle

چرخه یکی از بهترین معیارها برای تشخیص روند حرکتی قیمت دارایی و ارزها خواهد بود. چرخه همچنین در دسته ابزارهای تکنیکال است که معاملهگران برای پیشبینیهای خود از آن استفاده میکنند. طبیعی است که تعداد زیادی سیکل ابر سیکل را نیز میسازند.

موج اولیه Primary

اما یکی از معتبرترین موجهای الیوت که طی چندین ماه یا سال تشکیل میشود، موجهای اولیه است. موجهای اولیه چرخه یا سیکل را ایجاد میکنند.

موج میانی Minor

برای تشکیل موج میانی، تنها چند هفته یا ماه نیاز است. مجموعه امواج میانی نیز مانند دیگر درجه امواج الیوت موج الویه را تشکیل میدهند.

Minor

اولین درجه از امواج الیوت موج مینور است که به فاصله کمتر از یک ماه تشکیل میشود.

Minute

تنها پس از چند روز از حرکت قیمت شکل میگیرد.

Minuette

امواج مینیوت تنها پس از گذشت چند دقیقه از حرکت قیمتی شکل میگیرد و جزو کوتاهترین امواج الیوت بهشمار میرود.

Sub-minuette

در نهایت، کوتاهترین موج الیوت ساب مینوت است که به زمان کمتری از مینوت برای تشکیل شدن نیاز دارد.

چطور امواج الیوت را بخوانیم؟

حال که تا اینجا با امواج الیوت آشنا شدیم و زیر و بم تئوری آن را خواندیم زمان آن رسیده تا از دانش خود در راه معامله استفاده کنیم. برای این که بتوانید امواج الیوت را در ارزهای دیجیتال بهکار ببریم باید از اندیکاتور مک دی (MACD) کمک بگیریم. طبیعی است که شما اول نیاز دارید تا از روزی نمودار و روندهای حرکتی، نقطه شروع امواج الیوت را تشخیص دهید تا سپس ببینید بازار در کدام مرحله قرار دارد. بنابراین، برای تشخیص امواج به کمک نمودار MACD میتوانید مراحل زیر را به ترتیب پیش ببرید:

- بلندترین نقطه نمودار را پیدا کرده و آن را موج ۳ بنامید.

- واگرایی موج ۳ را مشخص کنید و آن را موج 5 بنامید.

- دره موج ۳ و موج 5 را موج ۴ بنامید.

- کفی که قبل از موج ۳ قرار دارد را موج ۲ بنامید.

- همچنین قله قبل از موج ۲ را نیز موج ۱ نامگذاری کنید. حال به راحتی میتوانید ببینید که شروع موج ۱ نقطه صفر مک دی بوده و جایی است که اندیکاتور تغییر جهت داده است.

در واقع، برای تشخیص و خواندن امواج الیوت، موج ۳ مهمترین چیزی است که شما باید از روی نمودار آن را پیدا کنید. همانطور که در قانون دوم الیوت خواندیم، موج ۳ اگر از سایر امواج بلندتر نباشد، کوتاهتر نیز نباید باشد. البته به این نکته مهم توجه داشته باشید که منظور ما از اندازه موج، اختلاف قیمت انتهای یک موج با انتهای موج قبلی است نه طول و بلندی آنها. بنابراین موج ۳ را میتوان شاخص اصلی تئوری الیوت دانست که با پیدا کردن آن سایر امواج نیز مشخص میشوند. این موج همچنین یک سیگنال ورود مهم برای تحلیلگران بازار نیز بهشمار میرود. همچنین پس از تشخیص موج ۳ میتوانیم به کمک فیبوناچی انتهای موج را نیز پیشبینی کنیم.

فیبوناچی درون امواج

استفاده از امواج اصلاحی، کاربرد فیبوناچی را پر رنگ میکند. الیوت به طور خاص از سطوح فیبوناچی استفاده نکرده است، اما معامله گران از فیبوناچی به عنوان راهی برای درک بهتر این تئوری استفاده کردهاند.

قوانینی که پیشتر اشاره کردیم، مشخص میکند که کدام سطوح اصلاحی فیبوناچی میتواند در نقاط مختلف روند مورد استفاده قرار گیرد. با توجه به قانون سه، یک معاملهگر به دنبال موج چهارمی است که نسبتاً کم عمق باشد، که در سطوح ۲۳.۶٪ -۵۰٪ فیبو ریتریسمنت قرار میگیرد. همچنین میتوانیم به دنبال سطوح ۵۰٪ -۶۱.۸٪ فیبو برای حرکت صحیح A، B، C باشیم.

پیشنهاد مطالعه: اندیکاتور فیبوناچی چیست

نحوه تحلیل ارز دیجیتال با استفاده از امواج الیوت

چرخههای الیوت به گونهای طراحی شده که در تمامی بازارهای مالی از جمله ارزهای دیجیتال که این روزها رایجترین نوع سرمایهگذاری بهشمار میروند، صدق کند. جالب است بدانید بازار ارزهای دیجیتال به دلیل نوساناتی که به دلیل حکومت احساسات بر بازار دارد یکی از بهترین مکانها برای تمرین و بهکار بردن امواج الیوت است. بنابراین یک معاملهگر میتواند رفتارهای بیت کوین، اتریوم و سایر ارزهای دیجیتال را با کمی دانش اولیه از Elliott Wave و الگوهای آن تشخیص دهد.

همانطور که خواندید الیوت دو مرحله مجزا را کشف کرد که بازار به آن وارد میشود. از آنجایی که بازار فراکتال است، این مراحل در تمام تایم فریمهای نمودارها ظاهر میشوند. توجه داشته باشید، تشخیص این که بازار وارد کدام فاز، انگیزشی یا اصلاحی، شد،به درجه موجی که مشاهده میکنید بستگی دارد.

پیشنهاد مطالعه: با بهترین استراتژیهای معاملاتی ارز دیجیتال آشنا شوید.

پیش از این که با یک مثال استفاده امواج الیوت در بازار ارزهای دیجیتال را نشان دهیم، لازم به ذکر است که امواج روند صعودی با اعداد رومی نشانهگذاری شده، در حالی که امواج اصلاحی با حروف رومی برچسبگذاری میشوند.

حال برای بررسی امواج الیوت ما نیاز به یک الگوی زنده از بازار ارزها داریم. برای نمونه در مارس ۲۰۲۱، اتریوم شروع به ساخت چیزی کرد که اکنون میدانیم یک الگوی ضربهای پنج موجی است و اگر یک معاملهگر به صورت لحظهای بازار را تماشا میکرد، یک زیر موج ضربهای کامل و الگوی زیگزاگ اصلاحی که امواج (i) و (ii) را در ماه مارس ایجاد کرد را به راحتی تشخیص میداد.

همانطور که در تصویر میبینید موج (i) یک موج ضربهای کامل بوده و به دنبال آن موج (ii)، یک الگوی زیگزاگ را شکل داده است. موج دوم حدود 62 درصد از طول موج (i) را دنبال میکند، که یک اندازه اصلاحی رایج برای (ii) بهشمار میرود و سپس اتریوم در امواج (iii) به قلههای جدید دست یافته است.

همچنین امواج فرعی موج (iii) یکی دیگر از الگوهای ضربه ای پنج موجی است. در این مرحله، میتوانیم تصحیح جانبی موج (iv) را پیشبینی کنیم. انتظار میرود موج چهارم در حدود ۳۸ درصد طول موج خود اصلاح کند. بدین ترتیب در اینجا یک مثلث ایجاد میشود که انتهای آن نزدیک به ۳۸% تصحیح موج (iii) ختم میشود. در پایان اتریوم در پنجمین و آخرین موج به صعود خود ادامه میدهد تا الگوی بزرگتر موج الیوت تکمیل شود.

کلام آخر

امواج الیوت یکی از روشهای ساده برای تحلیل بازارهای مالی بهشمار میرود که چه در بورس و چه در بازار ارزهای دیجیتال به کمک شما میآید. شکلگیری امواج الیوت اگرچه به زمان نسبتا زیادی نیاز دارد اما در نهایت شما با تشخیص درست امواج میتوانید روند بازار را شناسایی کنید و موقعیتهای ورود و خروج به آن را نیز بیابید. بدین ترتیب، با کمی دانش و تسلط بر بازار میتوانید درآمدهای دلاری داشته باشید و در بازارهای مالی مانند یک حرفهای معامله کنید.

نوشته امواج الیوت چیست؟ قوانین الیوت در تحلیل به زبان ساده اولین بار در ایرانیکارت. پدیدار شد.

بدون دیدگاه